| 일 | 월 | 화 | 수 | 목 | 금 | 토 |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| 29 | 30 |

- 원유

- 코로나 백신

- 애드센스

- wti

- 나스닥 개장

- wti원유

- 코스피 상장

- 상장주관사

- 기관 리밸런싱

- 코스피 휴장

- 롤오버

- 셀트리온 식약처

- 공매도 법

- 원유 선물

- 공휴일 주식

- 주식 개장

- 미국 소비자지수

- 코스피 개장

- 셀트리온 치료제

- 상장과정

- 미국 주식 휴장

- 제롬파월

- 테슬라 펀드

- 대차상환

- 화이자 백신

- 나스닥 휴장

- 원유 etf

- FED 테이퍼링

- 삼성전자 이유

- 상장절차

- Today

- Total

화이트라벨

선물,옵션 기초정리 (증거금, 마진콜, 거래승수) 본문

선도거래

선물, 옵션은 선도거래의 개념에서부터 출발한 파생상품거래의 일종입니다.

선도거래란, 현재 시점에서 계약을 체결하고 일정기간 후 결재하는 거래를 말하는데요.

우리가 슈퍼마켓이나 편의점등에서는 사고싶은 물품을 고르고, 그 자리에서 결재 후 물건을 받죠.

하지만 선도거래에서는 현 시점에서는 그저 어떤 물건을, 어떤 규격으로, 어느정도의 양을 살지 미리 합의만 하고, 결재와 제품을 받는 것은 1개월, 3개월 후 등 서로 논의를 통해 정해진 시간에 실시합니다.

왜 이런 번거로운 일을 하냐구요?

그것은 사과를 수확하는 농사꾼과 그것을 사들여 유통하는 유통업자의 사례를 들어 설명할 수 있는데요.

먼저, 유통업자는 올해 사과를 통한 매출의 목표치가 있을 것입니다.

그런데, 올해는 장마기간이 길어서 농산물 수확에 지장이 있을 수 있다는 소식을 유통업자가 접했습니다.

그러면, 유통업자는 올해 장마로 인해 사과수확량이 줄어들면 수요와 공급의 원리에 10kg에 1만원인 사과의 가격이 10kg에 3만원까지 올라갈 것이라고 예측을 합니다. 이렇게 되면 유통업자 입장에서는 마진이 얼마 남지 않게되겠죠.

그래서, 적당한 가격에 사과를 목표량 만큼 안정적으로 매입하고자 농사꾼과 일종의 합의를 합니다.

유통업자 : "지금이 3월인데, 올해 9월에 수확하는 사과는 10kg에 1만원에 매입하기로 합시다."

이 말을 들은 농사꾼은 올해 새로 도입한 재배기술 덕분에 올해 사과수확량은 늘어나서 사과의 가격이 약간 하락할 것으로 예상하고 있고, 늘어난 사과 수확량을 안정적으로 공급할 유통업자를 찾고 있었기 때문에 유통업자의 6개월 뒤 사과에 대한 제안을 합의 합니다.

만약 장마로 인해 사과가격이 10kg에 3만원이 되면,

- 농사꾼은 10kg당 2만원의 손해를 보고,

- 유통업자는 10kg당 2만원의 이득을 취하겠죠.

만약 장마가 예상과는 달리 오지 않아 사과가격이 10kg에 5천원이면,

- 농사꾼은 10kg당 5천원의 이득을 보고,

- 유통업자는 10kg당 5천원의 손실을 보겠죠.

이렇게 상호간의 합의점을 찾아 현재시점에서 합의를 한 후 일정기간 후 결재하는 거래를 선도거래라고 합니다.

선도거래는

① 선도가격(3월)와 현물가격(9월)의 시세차이로 인한 차익을 얻기 위한 목적이 있고,

② 장마나 가뭄등의 변수로 인한 수요와 공급처의 안정성을 도모하기 위한 목적

③ 위험을 피하기 위한 헷징의 목적이 있습니다.

선물, 옵션과 거래소

앞선 유통업자와 농사꾼의 사례에서

만약 장마기간으로 인해 사과 수확량이 약간 감소한 농사꾼이 3월에 한 약속을 어기고, 6개월 뒤인 9월에 사과를 10kg에 3만원에 공급하거나,

예측과는 달리 장마가 오지 않아서 사과 수확량이 늘어 사과를 비싸게 살 처지에 놓인 유통업자가 합의를 깨거나 도망치면 어떻게 될까요? 합의가 이행되지 않고 서로 손해를 보게 되겠죠.

이렇게 3자의 증명없는 개인간의 합의에 근거한 선도거래는 '신뢰도'에 문제가 있습니다.

개인 간의 합의를 이행할 근거가 없다는 것입니다.

이러한 문제를 보완한 것이 바로 '선물거래'와 '옵션'입니다.

선도거래의 물품을 모양과 수량 등을 규격화하여 법적인 제도를 통해 구축한 신뢰도가 있는 거래소에서 중개하므로써 철저하게 합의를 이행하도록 보장한 것이 선물과 옵션입니다.

우리나라에서 선물거래, 옵션을 중개하는 거래소는 한국거래소KRX입니다.

미국에서 선물거래, 옵션을 중개하는 거래소는 시카고에 위치하는 CME그룹입니다.

한국거래소KRX는 「파생상품시장 업무규정」을 도입하여 공정하고 원만한 선물, 옵션의 합의를 보장하고 있습니다.

거래소는 선도거래의 신뢰도를 높인 것 뿐만아리나 선물 옵션의 분야의 폭도 넓혓는데요.

앞서말한 사과등에서 분야가 확장되어 달러, 위안, 엔화등의 화폐나 원유, 금, 목재등의 원자재 또는 코스피, 코스닥, 다우, 나스닥등의 지수 등 실제로 존재하는 현물들을 포함하고 있습니다.

이러한 화폐나 원자재, 지수등의 현물의 가치를 토대로 하여 가격이 변동되는 특성 때문에 선물, 옵션을 '파생상품'으로 부르기도 합니다.

선물, 옵션의 특성과 매매방법

선물에서는 기초자산인 현물의 규격이 정해져 있습니다.

금을 예시로 보면 금선물 규격이란 1계약당 순도 99%의 골드바 형태로 단위는 100온스(3110.35g), 틱 단위는 0.1포인트, 한 틱가치는 10달러로 거래승수가 100달러입니다. 즉, 1포인드당 100달러의 가치를 지니고 있습니다.

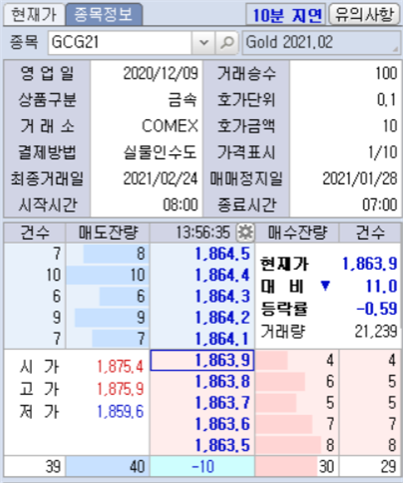

이러한 정보를 토대로 실제 호가창을 확인하면 1863.9의 호가를 볼 수 있는데요. 이 호가의 가치는 1863.9포인트에 거래승수 100을 곱하여 구할 수 있습니다. 이런 공식을 통해 구한 호가의 가치는 1계약당 1863.9x100달러 = 186390달러입니다.

이런식으로 금선물에선 100온스 규격의 골드바를 마치 현물 주식처럼 호가를 불러 매수, 매도를 눌러 금 선물을 매매할 수 있습니다.

1계약당 186390달러라는 호가가 부담될 수도 있지만 금선물은 증거금률이 약 5.9%이기 때문에 약 11000달러의 증거금만 계좌에 입금 되어있다면, 금선물 1계약을 매매할 수 있습니다.

결제방법을 보면 실물인수도라고 적혀있는 것을 확인할 수 있는데요.

최종결제방식에는 현금결제방식과 실물인수도결제방식이 있습니다.

실물인수도 방식은 미국의 달러, 엔화, 유로선물등의 경우 투자자들이 만기일까지 보유하고 있으면, 미결제약정으로 분류되어 실물인 달러등을 실제로 인도받고 차익을 지급, 지불하는 방식입니다.

현금결제방식이란, 실물의 인수 없이 만기일에 미결제약정으로 남은 선물포지션과 현물(주식, 금, 다우등)과의 가격차이만을 거래소에서 입금, 출금하여 결제처리하는 방식입니다.

옵션이란 기본적으로 만기일에 자산가격이 목표가에 도달하면, 그 자산을 살 수 있는 권리를 프리미엄을 지불하고 매입하는 것입니다.(이 권리는 행사할 수도 안할 수도 있습내다.)

옵션 또한 기초자산인 현물의 규격이 정해져 있으며, 만기일(expiration date)과 목표가(strike price)라는 요소가 있어 이로인해 발생하는 내재가치와 시간가치가 있습니다.

만기일이 도래하기 전에는 기초자산과 옵션가격이 차이가 날 수 있습니다.

콜옵션에서 옵션의 행사가가 현재가격에 가까울 수록 남은 기간안에 목표가에 도달할 확률이 더 크겠고, 옵션 행사가보다 코스피지수의 가치가 더 높다면 이미 목표가를 달성한 것으로 확정된 수익이 생기겠죠.

시간적인 면에서 보면 단기간에 지수가 큰 상승이나 하락를 일으키는 것은 쉽지 않기 때문에 만기일까지 남은 기간이 길수록 목표가에 도달할 확률이 더 크겠죠.

위의 두 특성을 가지고 있을때 옵션의 가치가 큰것입니다.

콜옵션을 포지션을 매수했다면 옵션의 행사가보다 기초자산이 크면, 이득이 나는 것이겠죠. 이때, 기초자산가격 - 옵션의 행사가가 바로 내재가치입니다.( 만기일이 도래해도 내재가치는 그대로 보존됩니다. )

또한, 옵션을 보유하는 중에 아직 목표가에 도달하지 못했다면 시간이 더 길게 남을수록 목표가에 도달하기 더 쉽기때문에 시간가치가 큰 것입니다.(시간가치는 만기일이 도래할 수록 0에 수렴합니다.)

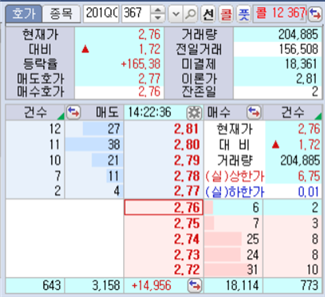

코스피 지수의 옵션을 보면,

이러한 행사가가 나열이 되있는 것을 볼 수 있는데요.

코스피 옵션의 행사가 1포인트당 코스피지수는 배수가 7.423배정도로 행사가가 370일시 370 x 7.423 = 2746.48포인트(코스피)입니다.

옵션에 투자하고 싶다면, 목표로 하는 코스피수치에 해당하는 옵션행사가를 찾고, 그 수치보다 코스피가 상승할 것이라고 예상한다면 콜옵션을 매수하거나 풋옵션을 매도하면 되고, 코스피가 지금보다 하락할 것으로 예상한다면 풋옵션을 매수하거나 콜옵션을 매도하면 됩니다.

행사가 중 하나를 클릭시 다음과 같은 호가창이 나옵니다.

이 호가창에서 마치 주식처럼 해당 행사가의 콜,풋을 매수, 매도할 수 있습니다.

물론, 증거금이 계좌에 있어야 합니다.

선물, 옵션의 신뢰도를 위한 제도

한국거래소KRX는 원만한 파생상품 거래를 위해 다양한 제도를 도입하여 안정성을 높이고 있습니다.

① 증거금제도

「파생상품시장 업무규정 88조」에 따르면, 거래 상대방의 계약불이행으로부터 매수자와 매도자를 보호하기 위해 증거금제도를 도입하였습니다. 이로인해 선물, 옵션매매를 하고자 하는 회원은 코스피200등의 지수나 금, 석유의 원자재등 매매 하고자 하는 물품의 가격에 해당하는 금액을 계좌에 입금하여야 매수, 매도를 할 수 있고, 이에더해 선물옵션의 가격변동폭을 더한 상당액이 계좌에 있어야 합니다. 이를 증거금이라고 합니다.(파생상품은 실제 현물이 아니므고 매매하는 행위만 있기 때문에 증거금으로 안전을 보장하는 것입니다.)

쉽게 말하면, 선옵 가격+가격변동으로 인한 @가 계좌에 입금되어 있어야 매매를 할 수 있도록 하므로써 매수자와 매도자를 거래 상대방의 계약불이행으로부터 보호하고 있습니다.

② 일일정산제도

「파생상품시장 업무규정 140조」에 따르면, 회원이 선물거래를 할 때, 거래소는 매일 보유하고 있는 포지션에서 이익을 보았다면 그만큼 계좌에 입금하고, 손실을 보았다면 계좌에서 출금하면서 당일 일어난 사항을 정산합니다.

매일장이 끝나는 시점에서 이러한 일일정산을 통해 차익을 증거금에 반영하므로 회원이 매매를 할만큼의 증거금이 있는 상태인지 확인하면서 불상사를 방지하고 있습니다.

③ 마진콜

파생상품시장에는 증거금률이라는 것이 있습니다. 만약 100의 가격을 지닌 선물이 있다고 한다면, 증거금률이 50%일때, 최소 50의 증거금이 계좌에 있어야 매매를 할 수 있습니다. 위탁자인 한국거래소KRX에서는 일일정산을 통해 해당 영업일의 손익을 회원 계좌의 증거금에 매일 반영하는데, 증거금이 유지증거금 수준 미달일시 계좌에 추가적으로 증거금을 예탁하라는 요청을 보냅니다. 이를 마진콜이라고 합니다.

만약 회원이 증거금을 납부하지 않으면, 거래소는 반대매매를 통해 증거금을 미납한 회원의 포지션을 청산하고, 미수금을 돌려받고 남은 부분만을 회원에게 돌려줍니다.

선물, 옵션의 순기능

선물옵션은 현물과는 구분되는 여러가지 순기능을 가지고 있습니다.

① 증거금률이 적기 때문에 적은 투자비용으로 수익을 볼수 있으므로, 시장에 신속한 대응과 투자를 할 수 있습니다.

하지만, 그만큼 지수가 하락하면 피해가 크니 투자에 유의해야 합니다.

② 현물주식만을 투자하면 경제시황, 이슈에 따라 가격변동의 위험이 크기 때문에, 현물주식 포지션과 반대인 파생상품을 보유하면 가격변동에 대한 리스크 헷징효과를 기대해볼 수 있습니다.

③ 파생상품에 투자하는 투자기관이나 펀드등은 수익을 올리기 위해 여러가지 경제, 정치시황등을 분석하고, 예측하여 포지션을 정하기 때문에 어느정도의 가격예측 기능을 볼 수 있습니다.

'주식' 카테고리의 다른 글

| 셀트리온 치료제 CT-P59 치료목적 '1건' 사용승인!! (0) | 2020.12.15 |

|---|---|

| 셀트리온 항체 치료제 식약처 긴급승인 예정소식!! (0) | 2020.12.11 |

| 산타랠리의 뜻과 투자전략 (feat. 미국 연말 보너스) (0) | 2020.12.07 |

| 기관, 외국인 리밸런싱 총정리 ②-(feat. MSCI 지수) (0) | 2020.12.06 |

| 미국 12월 무역 수입,수출 & 실업률 & 고용지수와 증시영향(feat.FED,경기부양책) (0) | 2020.12.05 |